किस प्रकार के इक्विटी फंड में सबसे कम और किसमें सबसे ज़्यादा जोखिम होता है?

1 मिनट53 सेकंड पढ़ने के लिए

म्युचुअल फंड्स में कैटिगराइजेशन और उनमें मौजूद पोर्टफोलियो के आधार पर कई तरह के जोखिमों की आशंका रहती है। इक्विटी म्युचुअल फंड्स में कई जोखिमों की आशंका रहती है लेकिन सबसे महत्वपूर्ण है बाजार जोखिम। एक कैटेगरी के तौर पर इक्विटी म्युचुअल फंड्स को 'उच्च जोखिम' निवेश उत्पाद माना जाता है। जबकि सारे इक्विटी फंड्स को बाजार जोखिमों का खतरा रहता है, जोखिम की डिग्री अलग-अलग फंड में अलग-अलग होती है और इक्विटी फंड के प्रकार पर निर्भर करती है।

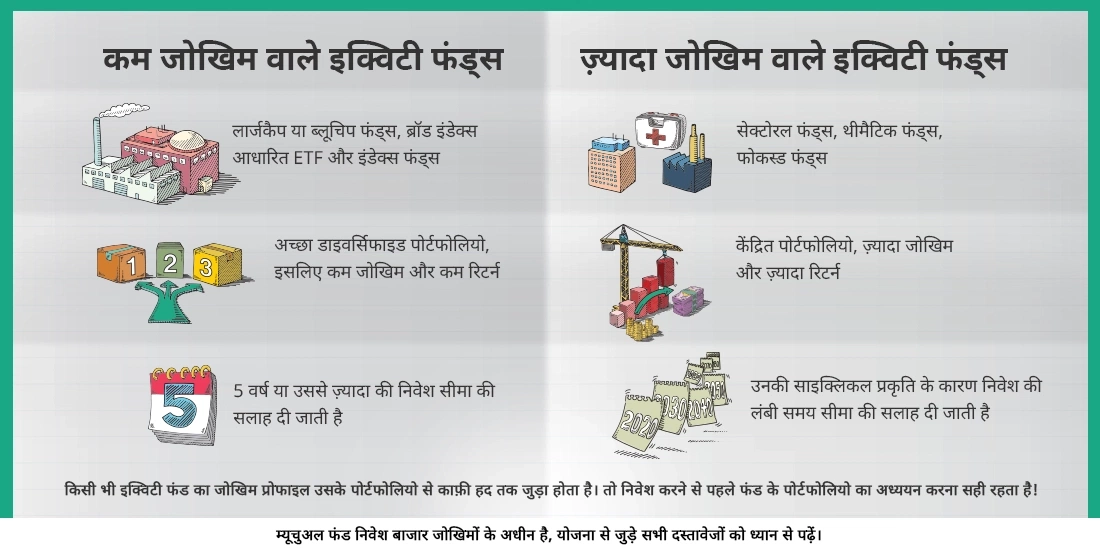

लार्जकैप फंड्स जो लार्जकैप कंपनी के शेयरों में निवेश करते हैं यानी अच्छी आर्थिक स्थिति वाली जानी-मानी कंपनियों के शेयरों को सबसे कम जोखिम भरा माना जाता है क्योंकि इन शेयरों को मिड कैप और छोटी कंपनियों के शेयरों की तुलना में सुरक्षित माना जाता है। कम जोखिम वाले इक्विटी म्यूचुअल फंड्स में आमतौर पर एक अच्छा डाइवर्सिफाइड पोर्टफोलियो होता है जो लार्ज-कैप कैटेगरी के सारे सेक्टरों में फैला होता है। व्यापक-आधारित बाजार सूचकांक पर आधारित इंडेक्स फंड्स और ETF जो निष्क्रिय रणनीति रखते हैं, उन्हें भी कम जोखिम वाला माना जाता है क्योंकि वे डाइवर्सिफाइड बाजार सूचकांकों की नकल करते हैं।

फोकस्ड फंड्स, सेक्टोरल फंड्स और थीमैटिक फंड्स जोखिम स्पेक्ट्रम के दूसरे छोर पर होते हैं क्योंकि उनके पास केंद्रित पोर्टफोलियो होता है। उच्च जोखिम वाले इक्विटी फंड्स आमतौर पर एक या दो सेक्टरों तक सीमित अपनी होल्डिंग्स के कारण केंद्रित जोखिम से गुजरते हैं। भले ही फोकस्ड फंड्स जाने-माने लार्ज-कैप शेयरों में निवेश करते हैं, लेकिन उनके पास आमतौर पर सिर्फ 25-30 शेयर होते हैं जो केंद्रित जोखिम को बढ़ाते हैं। अगर फंड मैनेजर का अनुमान सही हो जाता है, तो वह डाइवर्सिफाइड लार्ज-कैप फंड की तुलना में ज़्यादा रिटर्न दे सकता है लेकिन इसका उल्टा भी हो सकता है।

सेक्टोरल फंड्स ऑटो, FMCG या IT जैसे सिंगल सेक्टर के शेयरों में निवेश करते हैं और इसलिए काफ़ी जोखिम उठाते हैं क्योंकि इंडस्ट्री को प्रभावित करने वाली कोई भी अनचाही घटना पोर्टफोलियो के सभी शेयरों पर बुरा प्रभाव डालेगी। थीमैटिक फंड्स कुछ संबंधित इंडस्ट्री के शेयरों में निवेश करते हैं जो फिलहाल मांग में हैं लेकिन लंबी अवधि में आकर्षण खो सकते हैं।

निवेशक आमतौर पर एक आम धारणा रखते हैं कि इक्विटी फंड्स दूसरे फंडों की तुलना में ज़्यादा रिटर्न देते हैं, लेकिन उन्हें यह बात पता होनी चाहिए कि सभी इक्विटी फंड्स एक समान नहीं होते हैं। रिटर्न की संभावनाएं उनके इक्विटी फंड के रिस्क प्रोफाइल के अनुरूप होती हैं। इसलिए इसमें निवेश करने का फैसला लेने से पहले किसी भी केंद्रित जोखिम के लिए सारे सेक्टरों और टॉप होल्डिंग्स में फंड की विविधता की डिग्री देखें। सबसे कम जोखिम वाले या सबसे ज़्यादा रिटर्न वाले फंड्स देखने के बजाय, आपको ऐसा फंड देखना चाहिए जिसका जोखिम स्तर आप उठा सकते हैं।