ஈக்விட்டி ஃபண்டின் எந்த வகை குறைவான ரிஸ்க் கொண்டது மற்றும் எது அதிக ரிஸ்க் கொண்டது?

1 நிமிடம் 29 வினாடி வாசிப்பு

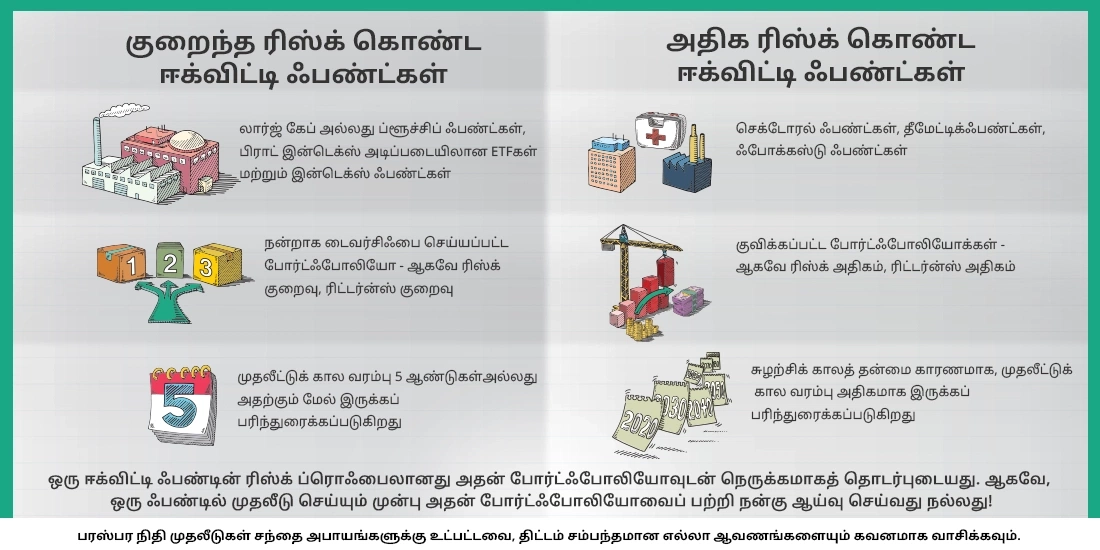

மியூச்சுவல் ஃபண்ட்கள், வகைப்பாட்டைப் பொறுத்தும், அவற்றின் பின்னணியில் உள்ள போர்ட்ஃபோலியோக்களைப் பொருத்தும் பல்வேறு ரிஸ்க்குகளுக்கு உட்பட்டவை. ஈக்விட்டி மியூச்சுவல் ஃபண்ட்கள் பல ரிஸ்க்குகளுக்கு உட்பட்டவை, ஆனால் அவற்றில் முக்கியமானது மார்க்கெட் ரிஸ்க் ஆகும். வகைப்பாட்டைப் பொறுத்தவரை, ஈக்விட்டி மியூச்சுவல் ஃபண்ட்கள் 'அதிக ரிஸ்க்' உள்ள முதலீட்டுத் தயாரிப்புகள் என்று கருதப்படுகின்றன. எல்லா ஈக்விட்டி ஃபண்ட்களுமே மார்க்கெட் ரிஸ்க்குகளுக்கு உட்பட்டவைதான் என்றாலும், ஈக்விட்டி ஃபண்டின் தன்மையைப் பொறுத்து ஒவ்வொரு ஃபண்டுக்குமான ரிஸ்க்கின் அளவு மாறும்.

லார்ஜ் கேப் நிறுவன ஸ்டாக்குகளில், அதாவது நல்ல நிதிநிலைகள் கொண்ட பெரிய நிறுவனங்களின் ஸ்டாக்குகளில் முதலீடு செய்கின்ற லார்ஜ் கேப் ஃபண்ட்கள், மிகக் குறைந்த ரிஸ்க் கொண்டவை எனக் கருதப்படுகின்றன. ஏனெனில் மிட் கேப் மற்றும் சிறிய நிறுவனங்களின் ஸ்டாக்குகளைக் காட்டிலும் இந்த ஸ்டாக்குகள் பாதுகாப்பானவையாகக் கருதப்படுகின்றன. குறைந்த ரிஸ்க் கொண்ட ஈக்விட்டி மியூச்சுவல் ஃபண்ட்கள் வழக்கமாக, நன்கு டைவர்சிஃபை செய்யப்பட்ட போர்ட்ஃபோலியோவைக் கொண்டிருக்கும். அவற்றின் போர்ட்ஃபோலியோ லார்ஜ் கேப் வகையில் பல துறைகளில் பரவலாக இருக்கும். பிராட்-பேஸ்டு மார்க்கெட் இன்டெக்ஸ்களின் அடிப்படையில் இயங்கும் இன்டெக்ஸ் ஃபண்ட்களும் ETFகளும் முனைப்பில்லா (பேஸிவ்) உத்தியைப் பின்பற்றுகின்றன, இதனால் இவை நன்கு டைவர்சிஃபை செய்யப்பட்ட மார்க்கெட் இன்டெக்ஸ்களைப் பிரதிபலிக்கும் வகையில் அமைவதால் குறைந்த ரிஸ்க் கொண்டவையாகக் கருதப்படுகின்றன.

ஃபோக்கஸ்டு ஃபண்ட்கள், செக்டோரல் ஃபண்ட்கள், தீமேட்டிக் ஃபண்ட்கள் ஆகியவை ரிஸ்க் வரம்பின் மறு முனையில் உள்ளன. ஏனெனில் இவை குவிக்கப்பட்ட போர்ட்ஃபோலியோக்களைக் கொண்டிருக்கும். அதிக ரிஸ்க் கொண்ட ஈக்விட்டி ஃபண்ட்கள் வழக்கமாக, ஒன்று அல்லது இரண்டு செக்டார்களுக்கு மட்டுமே என்ற வரம்பைக் கொண்டிருக்கும் அவற்றின் ஹோல்டிங் காரணமாக, குவிப்பு ரிஸ்க்கால் பாதிக்கப்படும். ஃபோக்கஸ்டு ஃபண்ட்கள் நன்கு அறியப்பட்ட லார்ஜ் கேப் ஸ்டாக்குகளில் முதலீடு செய்தாலும், குவிப்பு ரிஸ்க்கை அதிகரிக்கின்ற 25-30 ஸ்டாக்குகளை அவை வைத்திருக்கும். ஃபண்ட் மேனேஜர் சரியாக முடிவெடுத்தால், டைவர்சிஃபை செய்யப்பட்ட லார்ஜ் கேப் ஃபண்டைவிட அதிக ரிட்டர்னை எடுத்துக் கொடுக்க முடியும், ஆனால் இதற்கு நேர்மாறாக நடக்கவும் வாய்ப்புள்ளது.

செக்டோரல் ஃபண்ட்கள் வாகனம், FMCG, IT போன்ற ஏதேனும் ஒற்றைத் துறையில் உள்ள ஸ்டாக்குகளில் முதலீடு செய்கின்றன. ஆகவே குறிப்பிட்ட துறையை மோசமாகப் பாதிக்கும் வகையில் துரதிர்ஷ்டவசமாக ஏதேனும் நடந்தால் அது, போர்ட்ஃபோலியோவில் உள்ள எல்லா ஸ்டாக்குகளையும் பாதிக்கும் என்பதால் இவை கணிசமான ரிஸ்க் கொண்டவையாக உள்ளன. தீமேட்டிக் ஃபண்ட்கள், தற்காலத்தில் நல்ல டிமான்ட் உள்ள ஒன்றுக்கொன்று தொடர்புடைய ஒரு சில துறைகளில் உள்ள ஸ்டாக்குகளில் முதலீடு செய்யும். ஆனால் இந்தத் துறைகள் சிறிது காலம் கழித்து அவ்வளவாக நல்ல நிலையில் இல்லாமல் போகலாம்.

மற்ற ஃபண்ட்களை விட ஈக்விட்டி ஃபண்ட்கள் அதிக ரிட்டர்ன் கொடுக்கின்றன என்ற ஒரு பொதுவான கருத்து முதலீட்டாளர்களிடம் உள்ளது. ஆனால் எல்லா ஈக்விட்டி ஃபண்ட்களும் ஒரே மாதிரியல்ல என்பதை அவர்கள் நினைவில் வைத்துக்கொள்ள வேண்டும். ஈக்விட்டி ஃபண்ட் ரிஸ்க் புரொஃபைல் எப்படிப் போகிறதே, அதைத் தொடர்ந்தே ரிட்டர்ன் கிடைக்கும் சாத்தியமும் போகும். ஆகவே, ஒரு ஃபண்டில் முதலீடு செய்ய முடிவு செய்யும் முன்பு, பல்வேறு துறைகளில் எந்த அளவுக்கு அது டைவர்சிஃபை செய்யப்படுகிறது என்பதையும், பிரதான ஹோல்டிங் ஏதேனும் குவிப்பு ரிஸ்க்குக்கு உள்ளாகும் வாய்ப்புள்ளதா என்றும் கவனமாக ஆய்வு செய்ய வேண்டும். குறைந்த ரிஸ்க் அல்லது அதிக ரிட்டர்ன் கொடுக்கும் ஃபண்ட்கள் எவை என்று மட்டும் பார்க்காமல், உங்களுக்கு ஏற்ற ரிஸ்க் அளவைக் கொண்டுள்ள சரியான ஃபண்டைத் தேர்வுசெய்ய வேண்டும்.