ರಿಸ್ಕ್-ಓ-ಮೀಟರ್ ಎಂದರೇನು, ಮತ್ತು ಅದರ ವಿವಿಧ ಹಂತಗಳು ಯಾವುವು?

1 ನಿಮಿಷ 10 ಓದಲು ಸೆಕೆಂಡುಗಳು

ರಿಸ್ಕ್-ಓ-ಮೀಟರ್ ಎನ್ನುವುದು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಗಾಗಿ ಸೆಕ್ಯುರಿಟೀಸ್ ಅಂಡ್ ಎಕ್ಸ್ಚೇಂಜ್ ಬೋರ್ಡ್ ಆಫ್ ಇಂಡಿಯಾ (ಸೆಬಿ) ಪರಿಚಯಿಸಿದ ಪ್ರಮಾಣಿತ ಅಪಾಯ ಮಾಪನ ಮಾಪಕವಾಗಿದೆ. ಎಲ್ಲಾ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಸ್ಕೀಮ್ ಡಾಕ್ಯುಮೆಂಟ್ಗಳು ರಿಸ್ಕ್-ಓ-ಮೀಟರ್ ಅನ್ನು ಮುಂಗಡವಾಗಿ ಪ್ರದರ್ಶಿಸಬೇಕು ಮತ್ತು ಇದರಿಂದ ಹೂಡಿಕೆದಾರರು ನಿರ್ದಿಷ್ಟ ಫಂಡ್ ಗೆ ಸಂಬಂಧಿಸಿದ ಅಪಾಯವನ್ನು ತಿಳಿದುಕೊಳ್ಳಬಹುದು.

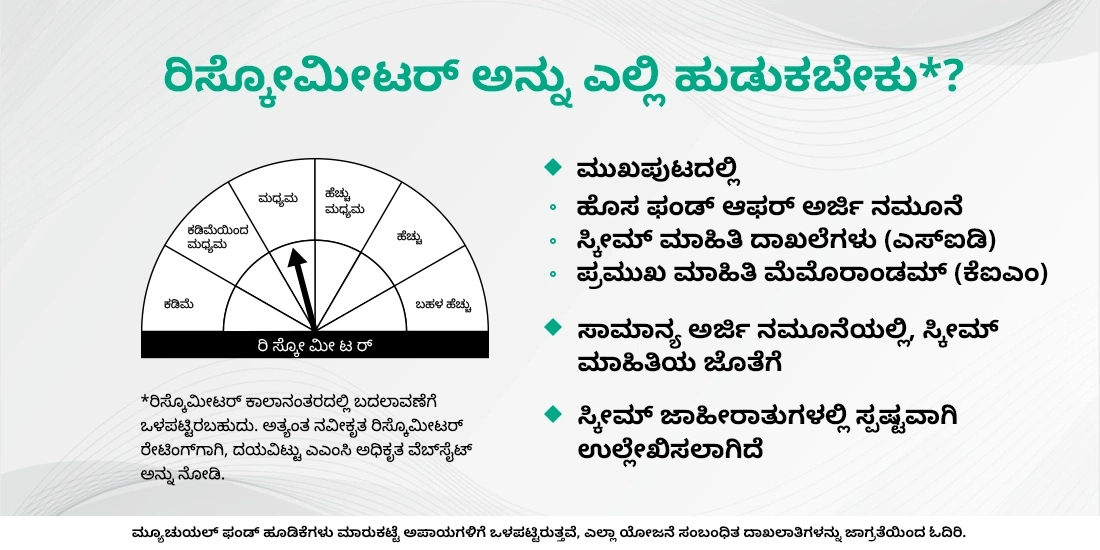

ರಿಸ್ಕ್-ಓ-ಮೀಟರ್ ಅಪಾಯವನ್ನು ಆರು ವಿಭಿನ್ನ ಹಂತಗಳಾಗಿ ವರ್ಗೀಕರಿಸುತ್ತದೆ. ಇವುಗಳಲ್ಲಿ ಕಡಿಮೆ, ಕಡಿಮೆಯಿಂದ ಮಧ್ಯಮ, ಮಧ್ಯಮ, ಹೆಚ್ಚು ಮಧ್ಯಮ, ಹೆಚ್ಚು ಮತ್ತು ಅತಿ ಹೆಚ್ಚು. ಎಡಭಾಗದಲ್ಲಿ ಒದಗಿಸಿದ ವಿವರಣೆಯನ್ನು ನೋಡಿ.

ಕಡಿಮೆ ಅಪಾಯ: ಈ ವರ್ಗದ ಅಡಿಯಲ್ಲಿ ಬರುವ ಫಂಡ್ಗಳು ಅವುಗಳ ಆಧಾರವಾಗಿರುವ ಸೆಕ್ಯುರಿಟಿಗಳ ಕಾರಣದಿಂದಾಗಿ ಕಡಿಮೆ ಅಪಾಯವನ್ನು ಹೊಂದಿರುತ್ತವೆ, ಇದು ಸ್ವಲ್ಪ ಮಟ್ಟಿಗೆ ಬಂಡವಾಳ ರಕ್ಷಣೆಯನ್ನು ಬಯಸುವ ವ್ಯಕ್ತಿಗಳಿಗೆ ಸೂಕ್ತವಾಗಿದೆ.

ಕಡಿಮೆಯಿಂದ ಮಧ್ಯಮ ಅಪಾಯ: ಇವು ಮಧ್ಯಮದಿಂದ ದೀರ್ಘಾವಧಿಯವರೆಗೆ ಕೆಲವು ಆದಾಯವನ್ನು ಪಡೆಯಲು ಸಣ್ಣ ಮಟ್ಟದ ಅಪಾಯವನ್ನು ತೆಗೆದುಕೊಳ್ಳಲು ಸಿದ್ಧರಿರುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಸೂಕ್ತ. ಹೆಚ್ಚಿನ ಅಲ್ಟ್ರಾ-ಶಾರ್ಟ್ ಅವಧಿಯ ಫಂಡ್ ಗಳು ಈ ವರ್ಗದ ಅಡಿಯಲ್ಲಿ ಬರುತ್ತವೆ.

ಮಧ್ಯಮ ಅಪಾಯ: ಕೆಲವು ಅಪಾಯಗಳನ್ನು ತೆಗೆದುಕೊಂಡು ತಮ್ಮ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ವಿಸ್ತರಿಸುವ ಗುರಿ ಹೊಂದಿರುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಇದು ಸೂಕ್ತವಾಗಿದೆ. ಹೆಚ್ಚಿನ ಡೈನಾಮಿಕ್ ಬಾಂಡ್ ಫಂಡ್ಗಳು ಈ ವರ್ಗದ ಅಡಿಯಲ್ಲಿ ಬರುತ್ತವೆ.

ಮಧ್ಯಮ ಹೆಚ್ಚಿನ ಅಪಾಯ: ಈ ನಿಧಿಗಳು ಸ್ವಲ್ಪ ಹೆಚ್ಚಿನ ಮಟ್ಟದ ಅಪಾಯವನ್ನು ಹೊಂದಿರುತ್ತವೆ ಮತ್ತು ಸ್ವಲ್ಪ ಹೆಚ್ಚಿನ ಅಪಾಯದ ಪ್ರೊಫೈಲ್ ಹೊಂದಿರುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಸರಿಹೊಂದಬಹುದು. ಹೆಚ್ಚಿನ ಬೆಳವಣಿಗೆ ಅಥವಾ ಲಾಭದಾಯಕತೆಯನ್ನು ಸಾಧಿಸುವ ನಿರೀಕ್ಷೆಗೆ ಬದಲಾಗಿ ಕೆಲವು ಅನಿಶ್ಚಿತತೆ ಮತ್ತು ಹೆಚ್ಚಿನ ಚಂಚಲತೆಯನ್ನು ಸ್ವೀಕರಿಸಲು ಸಿದ್ಧರಿರುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಇವುಗಳು.

ಹೆಚ್ಚಿನ ಅಪಾಯ: ಈ ವರ್ಗದ ಫಂಡ್ಗಳು ಮುಖ್ಯವಾಗಿ ಈಕ್ವಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ. ನಿರೀಕ್ಷಿತ ಲಾಭಗಳಿಗಾಗಿ ಹೆಚ್ಚಿನ ಅಪಾಯವನ್ನು ತೆಗೆದುಕೊಳ್ಳಲು ಸಿದ್ಧರಿರುವವರಿಗೆ ಅವು ಸೂಕ್ತವಾಗಿವೆ.

ಅತಿ ಹೆಚ್ಚಿನ ಅಪಾಯ: ಇವು ಅತ್ಯಂತ ಅಪಾಯಕಾರಿ ಫಂಡ್ ಗಳಾಗಿವೆ ಹಾಗೂ ಇವು ಚಂಚಲ ಷೇರುಗಳು ಅಥವಾ ವಿದೇಶಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಘಟಕಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ. ಅವುಗಳು ಹೆಚ್ಚಿನ ಅಪಾಯ, ಹೆಚ್ಚಿನ ಪ್ರತಿಫಲ ಹೂಡಿಕೆ ಅವಕಾಶಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಹೂಡಿಕೆದಾರರಿಗಾಗಿ ಸೂಕ್ತ.

ಹಕ್ಕು ನಿರಾಕರಣೆ

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಹೂಡಿಕೆಗಳು ಮಾರುಕಟ್ಟೆ ಅಪಾಯಗಳಿಗೆ ಒಳಪಟ್ಟಿರುತ್ತವೆ, ಎಲ್ಲಾ ಯೋಜನೆ ಸಂಬಂಧಿತ ದಾಖಲಾತಿಗಳನ್ನು ಜಾಗ್ರತೆಯಿಂದ ಓದಿರಿ.